Încă o dată, politica economică și reglementarea financiară s-au dovedit inadecvate.

Vestea despre al doilea cel mai mare faliment bancar din istoria SUA a venit la doar câteva zile după ce președintele Rezervei Federale, Jerome Powell, a asigurat Congresul că situația financiară a băncilor americane este bună.

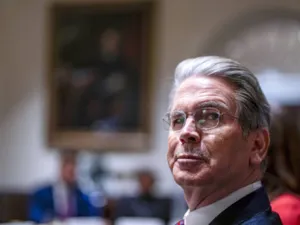

Joseph Stiglitz: Prăbuşirea SVB relevă eşecuri profunde

Dar momentul nu ar trebui să fie surprinzător. Având în vedere creșterile mari și rapide ale ratelor dobânzilor, pe care Powell le-a proiectat – probabil cea mai semnificativă de la creșterea ratelor dobânzilor, a fostului președinte al Fed, Paul Volcker, de acum 40 de ani – s-a prezis că mișcările dramatice ale prețurilor activelor financiare ar provoca traume undeva în sistemul financiar, scrie în The Guardian profesorul american de Economie, adept al teoriilor keynesiene, Joseph Stiglitz, laureat al Premiului Nobel pentru Economie, profesor la Columbia University, fost vicepreşedinte şi economist şef al Băncii Mondiale.

Dar, din nou, Powell ne-a asigurat că nu ne facem griji – în ciuda experienței istorice abundente, care indică faptul că ar trebui să fim îngrijorați. Powell a făcut parte din echipa de reglementare a lui Donald Trump, care a lucrat pentru a slăbi reglementările băncilor Dodd-Frank, adoptate după criza financiară din anul 2008, pentru a elibera băncile mai mici de standardele aplicate celor mai mari bănci, importante din punct de vedere sistemic.

Citeşte şi: Signature Bank devine următoarea victimă a tulburărilor bancare, după Silicon Valley Bank

După standardele Citibank, SVB este mică. Dar nu este mică în viața a milioane de oameni care depind de el.

Powell a spus că va fi dureros, deoarece Fed a crescut fără încetare ratele dobânzilor – nu pentru el sau pentru mulți dintre prietenii săi din capitalul privat, care plănuiau să comită o infracţiune, deoarece sperau să intre pentru a cumpăra depozite neasigurate în SVB, la 50 de ani, cu 60 de cenți pe dolar, înainte ca guvernul să declare că acești deponenți vor fi protejați.

Cea mai mare durere ar fi rezervată membrilor grupurilor marginalizate și vulnerabile, cum ar fi bărbații tineri, care nu sunt albi.

Rata șomajului lor este de obicei de patru ori mai mare decât media națională, așa că o creștere de la 3,6% la 5% se traduce într-o creștere de la aproximativ 15% la 20% pentru ei.

Citeşte şi: În cazul falimentului Silicon Valley Bank, HSBC anunță un acord de salvare pe un preţ fabulos

Powell face apel la astfel de creșteri ale șomajului (pretinzând în mod fals că sunt necesare, pentru a reduce rata inflației), fără nici un apel la asistență sau chiar menționând costurile pe termen lung.

Acum, ca urmare a susținerii costurilor total inutile induse de Powell, avem un nou set de victime, iar cel mai dinamic sector din America va fi pus în așteptare.

Antreprenorii de start-up din Silicon Valley, adesea tineri, au crezut că guvernul își face treaba, așa că s-au concentrat pe inovare, nu pe verificarea zilnică a bilanțului băncii lor - ceea ce în orice caz nu ar fi putut să facă.

(Dezvăluire completă: fiica mea, CEO al unui startup din domeniul Educației, este unul dintre acei antreprenori dinamici.)

Coşmar legal

Deși noile tehnologii nu au schimbat fundamentele bancare, ele au crescut riscul. Este mult mai ușor să retragi fonduri decât a fost cândva, iar rețelele sociale răspândesc zvonuri care pot provoca un val de retrageri simultane (deși SVB pur și simplu nu a răspuns la ordinele de a transfera bani, creând ceea ce ar putea fi un coșmar legal).

Potrivit rapoartelor, căderea SVB nu s-a datorat tipului de practici proaste de creditare care au dus la criza din anul 2008, care reprezintă un eșec fundamental al băncilor, în îndeplinirea rolului lor central în alocarea creditelor.

Mai degrabă, a fost mai prozaic: toate băncile se angajează în „transformarea scadenței”, punând la dispoziție depozite pe termen scurt, pentru investiții pe termen lung.

Short-uri vs. long-uri

SVB cumpărase obligațiuni pe termen lung, expunând instituția la riscuri, atunci când curbele randamentelor s-au schimbat dramatic.

Noua tehnologie face de asemenea absurdă vechea limită de 250.000 de dolari (205.636 de lire sterline) pentru asigurarea federală a depozitelor: unele firme se angajează în arbitraj de reglementare, prin împrăștierea fondurilor într-un număr mare de bănci.

Este o nebunie să-i recompensezi, în detrimentul celor care au avut încredere în autoritățile de reglementare, să-și facă treaba. Ce spui despre o țară, când cei care muncesc din greu și introduc produse noi, pe care le doresc oamenii, sunt doborâți pur și simplu, pentru că sistemul bancar dă greș?

Un sistem bancar sigur și sănătos este o condiție sine qua non a unei economii moderne și, totuși, America nu inspiră tocmai încredere.

Cum te schimbă criza

După cum a scris Barry Ritholtz pe Twitter: „Așa cum nu există atei în găurile de şarpe, nu există nici libertarieni în timpul unei crize financiare”.

O mulțime de cruciați împotriva regulilor și reglementărilor guvernamentale au devenit dintr-o dată campioni ai unei salvări guvernamentale a SVB, la fel cum finanțatorii și factorii de decizie politică care au conceput dereglementarea masivă care a dus la criza din 2008 au cerut salvarea celor care au provocat-o.

(Lawrence Summers, care a condus operaţiunea de dereglementare financiară, în calitate de secretar al Trezoreriei SUA, în timpul lui Bill Clinton, a cerut de asemenea o salvare a SVB – cu atât mai remarcabil, după ce a luat o poziție fermă împotriva ajutorării studenților, cu povara datoriilor.

Cine ar trebui să suporte consecinţele

Răspunsul acum este același ca acum 15 ani. Acționarii și deținătorii de obligațiuni, care au beneficiat de comportamentul riscant al firmei, ar trebui să suporte consecințele.

Dar deponenții SVB – firme și gospodării care au avut încredere în autoritățile de reglementare, că îşi vor face treaba, deoarece au asigurat în mod repetat publicul că aşa va fi, ar trebui să primească despăgubiri complete, peste sau sub suma garantată, de 250.000 USD.

A face altfel ar provoca daune pe termen lung unuia dintre cele mai vibrante sectoare economice ale Americii; Indiferent ce credem despre tehnologia mare, inovația trebuie să continue, inclusiv în domenii precum tehnologia verde și Educația.

Ce ar fi periculos

Mai larg, a nu face nimic ar trimite publicului un mesaj periculos: singura modalitate de a fi sigur că banii tăi sunt protejați este să-i plasezi în băncile importante din punct de vedere sistemic, „prea mari pentru a eșua”.

Acest lucru ar avea ca rezultat o concentrare și mai mare a pieței – și mai puțină inovare – în sistemul financiar american.

După un weekend chinuitor pentru cei potențial afectați în toată țara, guvernul a făcut în cele din urmă ceea ce trebuia – a garantat că toți deponenții vor fi complet despăgubiţi, prevenind o contagiune bancară care ar fi putut perturba economia.