Codul fiscal le definește ca fiind orice venituri din „drepturi de autor și drepturi conexe dreptului de autor, inclusiv din crearea unor lucrări de artă monumentală, brevete de invenție, desene și modele, mărci și indicații geografice, topografii pentru produse semiconductoare și altele asemenea“ (art. 70 din Codul Fiscal).

Definiția din legea drepturilor de autor (8/1996) este și mai cuprinzătoare: ele reprezintă ansamblul prerogativelor, inclusiv dreptul exclusiv de a reproduce, distribui, executa, afișa, sau de licență, de care se bucură autorii ca rezultat al unui efort creativ independent cu referire la operele create.

Aceeași lege mai precizează că drepturile de autor sunt rezultatul unui „efort creativ independent“, aici fiind inclusă orice creație grafică, vizuală, literară, interpretativă, inclusiv cele digitale (software), planurile, planșele, machetele, lucrările plastice (chiar exprimate doar într-un conținut digital), bazele de date, animații, descrieri, prezentări, instrucțiuni, etc. Putem astfel să ne dăm seama cât de multe persoane se găsesc în categoria celor ce realizează venituri din drepturi de proprietate intelectuală.

Scenariile autorului

Prin urmare, am decis sa analizăm felul în care o astfel de persoană își poate încasa aceste venituri. Să vedem care sunt avantajele și care sunt dezavantajele fiecăruia dintre cazurile posibile.

Să-l consideram pe Domnul Popescu, o persoană de vârstă mijlocie, tată a doi copii, care în prezent este asociat unic în propria societate specializată în domeniul resurselor umane. Domnul Popescu știe că va publica un număr de articole într-o revistă de specialitate.

Domnul Popescu mai știe și că o astfel de revistă plătește în jur de 18.000 euro pe an pentru o astfel de colaborare.

Pe de altă parte, domnul Popescu consideră că pentru realizarea acestor articole va cheltui în jur de 2.400 euro pe an (reprezentând deplasări, rechizite, etc.).

Prin urmare, domnul Popescu estimează ca va avea un venit de 15.600 euro pe an din această colaborare și este interesat să știe care este cea mai potrivita formă în care să-și încaseze acest venit.

Salariat, firmă sau contract de cedare

În acest scop, domnul Popescu apelează la sfaturile contabilului său, care a urmat cursurile „Operandi

Wealth Management“ și care îi poate explica posibilele soluții permise de legislația în vigoare.

Aceste soluții pot fi:

Cazul 1: salariat la revista respectivă

Cazul 2: angajat în propria microîntreprindere, încasând întreg venitul sub formă de salariu

Cazul 3: prin propria microîntreprindere, dar fără a încheia un contract de angajat, urmând a încasa veniturile sub formă de dividende

Cazul 4: angajat în propria microîntreprindere cu salariul minim pe economie, urmând a încasa diferența sub formă de dividende

Cazul 5: contract direct cu revista respectivă privind cedarea drepturilor de proprietate intelectuală (DPI) și alegerea sistemului de impozitare bazat pe cheltuieli forfetare

Cazul 6: contract direct cu revista respectivă privind cedarea drepturilor de proprietate intelectuală și alegerea sistemului de impozitare real.

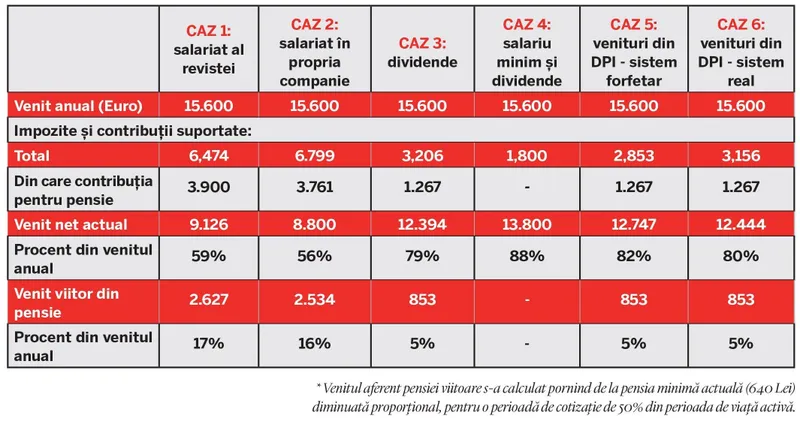

Pentru a putea analiza cele 6 cazuri, contabilul domnului Popescu a pregătit tabelul de mai jos. Prin urmare, dacă ceea ce-l interesează pe domnul Popescu este obținerea unui venit cât mai mare acum, atunci probabil cazul 4, în care venitul este încasat sub formă de dividende de la propria companie este soluția. Dar dacă domnul Popescu este interesat să-și mențină un standard similar de viață și în perioada când va fi pensionar, atunci cazul 1, în care se angajează la revista respectivă pare soluția cea mai bună.

Venituri mari vs. pensie

După cum se observă, chiar la o analiză rapidă, fiecare dintre cele 6 cazuri prezintă avantaje și dezavantaje, deci cel mai bine ar fi sa le analizăm pe rând, pe fiecare dintre ele.

Cazul 1, cel în care domnul Popescu se angajează la revista respectivă, deși reprezintă situația in care venitul actual este al doilea după cel mai mic venit actual, prezintă avantajul asigurării celei mai mari pensii de la bugetul de stat. Totuși, în acest caz, domnul Popescu nu se va mai bucura de independență, nu va mai putea realiza și alte activități și este puțin probabil ca va putea să-și mai crească veniturile într-o proporție substanțială.

Cazul 2, cel în care domnul Popescu își încasează tot venitul sub formă de salariu, dar de această dată prin propria companie, deși presupune un venit actual mai mic decât cel din cazul 1 (8.800 euro în cazul 2 față de 9.126 euro în cazul 1), oferă posibilitatea păstrării unui standard de viață similar și în perioada pensionarii și, în plus, domnul Popescu își păstrează independența, va fi liber să-și crească sau să-și diversifice activitatea și, deci să-și crească veniturile.

Cazul 3, cel în care domnul Popescu își încasează veniturile prin intermediul companiei sale dar angajându-se în cadrul companiei cu salariul minim pe economie și încasând restul sumei sub forma de dividende, prezintă avantajul unui venit actual considerabil mai mare (12.394 euro în cazul 3 față de 9.126 euro în cazul 1, sau 8.800 euro în cazul 2), în condițiile în care domnul Popescu își reduce la minim venitul asigurat la vârsta pensionării (la minim, dar nu la 0) și își păstrează independența și, deci, posibilitatea creșterii veniturilor în viitor.

Sistemul forfetar, avantajos

Cazul 4, cel în care domnul Popescu își încasează venitul prin intermediul companiei sale doar sub formă de dividende este cazul cu cel mai mare venit actual (13.800 euro), dar, în acest caz, domnul Popescu nu plătește și deci nu se asigură pentru pensie în sistemul bugetar. Daca ar opta pentru această soluție, probabil că cel mai bine pentru domnul Popescu ar fi să investească o parte din surplusul de venit actual pentru a-și asigura un venit și în perioada pensionării.

Cazul 5, cel în care domnul Popescu își încasează venitul sub forma de „venituri independente din drepturi de proprietate intelectuală“ și alege sistemul de impunere bazat pe cheltuieli forfetare, presupune un venit actual considerabil (al doilea ca mărime între cele 6 cazuri prezentate), în condițiile în care domnul Popescu își plătește totuși o contribuție minimă pentru pensie (deci va avea un minim de venit și în perioada pensionării) și își păstrează și independența și deci posibilitatea creșterii veniturilor în viitor.

De remarcat că, dintre toate cazurile în care domnul Popescu își plătește contribuția minimă pentru pensie, acest caz pare cel care asigură cel mai mare venit net actual. În plus, alegând sistemul forfetar de impozitare, impozitul plătit de domnul Popescu nu mai depinde de mărimea cheltuielilor efectiv realizate de el, prin urmare, dacă domnul Popescu reușește să-și eficientizeze activitatea și să scadă aceste cheltuieli, toata diferența îi va rămâne lui.

Cazul 6, ultimul caz analizat, este cel în care domnul Popescu își încasează venitul sub formă de „venituri independente din drepturi de proprietate intelectuală“ și alege sistemul real de impunere. Acesta presupune un venit net actual considerabil, al doilea ca mărime (12.444 euro în acest caz față de 12.747 euro în cazul impunerii forfetare) în condițiile în care domnul Popescu își plătește totuși o contribuție minimă pentru pensie (deci va avea un minim de venit și în perioada pensionării) și își păstrează și independența și deci posibilitatea creșterii veniturilor în viitor. Evident, dintre cele două cazuri în care domnul Popescu alege să-și încaseze aceste venituri ca independent, sub forma veniturilor din drepturi de proprietate intelectuală, cazul 5 – în care domnul Popescu alege sistemul forfetar de impozitare pare cel mai bun si este și cel mai comod. Totuși, particularitatea acestui caz este că impozitul se calculează în funcție de venitul net efectiv realizat de domnul Popescu și, deci, în situația în care domnul Popescu își estimează cheltuielile ca fiind mai mari decât 40% din venitul total încasat, atunci acest sistem va fi mai favorabil căci va avea avantajul plății unui impozit mai mic.

Concluzia finală depinde, firește, de ceea ce contează mai mult pentru domnul Popescu: venitul net actual, independența și posibilitatea de a-și crește activitatea sau stabilitatea financiară și asigurarea unui venit și la vârsta pensionării. Odată ierarhizate aceste priorități va fi ușor pentru contabilul domnului Popescu să-i prezinte soluția cea mai potrivită.

Mădălina Ion, membru ACCA,

CECCAR,

CCF si CAFR, fondator IM

Consulting Partener

Operandi Wealth

Management

Mădălina Ion, membru ACCA,

CECCAR,

CCF si CAFR, fondator IM

Consulting Partener

Operandi Wealth

Management